Vous êtes micro-entrepreneur et voulez calculer les charges de votre entreprise.

Bien connaître le fonctionnement d’une activité professionnelle vous permettra de définir toutes ces données. Vous aurez ainsi une vision claire des dépenses à affecter à votre projet.

Pour personnaliser et/ou automatiser vos outils de suivi d’activité, contactez-moi →

charges micro-entreprise

Y’a quoi dans les charges de mon entreprise ? Ça correspond à quoi l’abattement forfaitaire ? Comment je calcule mon prévisionnel financier ?

Aujourd’hui c’est Julie, designer en communication, avec qui je discute du fonctionnement d’une entreprise. Elle voudrait avoir plus de clarté sur les flux financiers. Elle veut comprendre comment ça marche pour pouvoir optimiser son activité, faire les choix adaptés pour son développement.

Je lui ai détaillé le sujet avec des ressources sur :

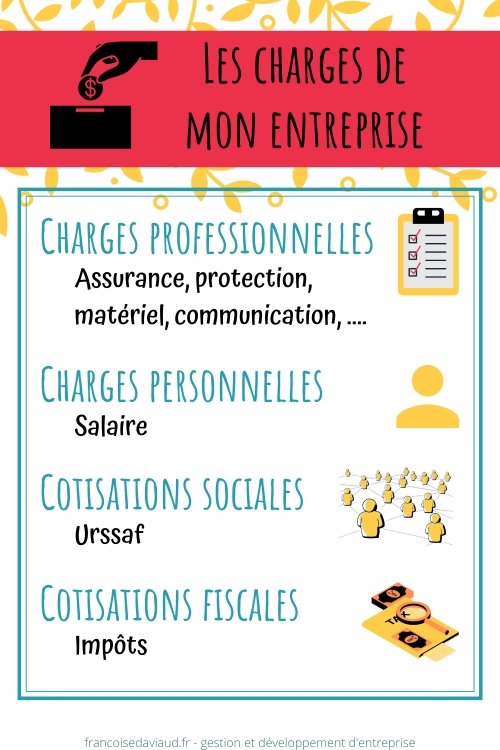

Charges

Y’a quoi dans les charges de mon entreprise alors ?

Tout ! Tout rentre en compte pour le calcul des charges.

(Ce qui change, suivant le statut ou régime de votre activité, c’est comment sont prises en compte ces données.)

Pour ne rien oublier, voici les thématiques principales :

CHARGES PROFESSIONNELLES

CHARGES PERSONNELLES

Il s’agit de votre salaire.

Le plus simple pour votre prévisionnel est de vous baser sur le calcul fait par les administrations fiscales (Cf. chapitre suivant). Vous pouvez également fixer un montant de votre choix.

Dans les deux cas, que vous partiez du chiffre d’affaire à obtenir ou du salaire à sortir, ce montant doit couvrir vos besoins personnels.

Là c’est votre fonctionnement propre qu’il faut regarder, votre situation. Vous retrouvez la même trame que pour vos charges professionnelles :

– l‘assurance, civile

– la protection santé : frais de médecin, pharmacie, … et cotisation complémentaire (si vous estimez ne pas être assez couvert par celle de votre activité professionnelle)

– le matériel : communication (téléphone, ordinateur), électroménager, ameublement, …

– les frais bancaires

– les dépenses liées à l’hébergement : loyer ou mensualité crédit, électricité, eau, assurance habitation, taxe foncière ou d’habitation, …

– les déplacements : achat ou location véhicule, dépenses carburant, révisions, assurance ; billets transports en commun, train, avion ; frais d’hôtel, gite, camping ; …

– la nourriture (courses, restaurant, …) et les vêtements

– les loisirs : achats livres, billets musées ou cinémas, abonnement salle de sport, piscine, musique, … toutes sorties culturelles, sportives, …

– l’entretien : travaux de rénovation, d’aménagement, de décoration, …

– les tâches que vous déléguez : nettoyage, repassage, garde d’enfants, …

– les impôts ; si vous avez d’autres revenus (Pôle Emploi, contrats de travail, loyers, …) que ceux générés par votre entreprise (comptés ci-après)

Ces dépenses sont à considérer pour vous et toutes personnes à votre charge (enfants, parents, …).

LES COTISATIONS SOCIALES

Sur chaque rentrée d’argent s’appliquent des charges sociales. Au régime micro-entreprise, vous ne pouvez pas optimiser ces prélèvements, ils sont forfaitaires et appliquées directement sur votre Chiffre d’Affaire (CA). Le montant varie suivant votre activité.

LES COTISATIONS FISCALES

De la même manière, des charges fiscales s’appliquent sur vos revenus. Deux possibilités de calcul : impôt au réel ou versement libératoire.

Le premier est calculé sur votre Revenu (R) et la procédure est la même que pour un salarié (déclaration annuelle, prélèvement à la source et régulation fin d’année).

Le deuxième est fonction de votre Chiffre d’Affaire et prélevé en même temps que les cotisations sociales (déclaration mensuelle ou trimestrielle ; ATTENTION : il n’y a pas de régulation).

Calcul

CALCUL COTISATIONS SOCIALES

– BIC et activité d’achat / revente : CS = 12,3% du CA

– BIC et activité de prestations de service commerciale, artisanale ou non réglementées : CS = 21,2% du CA

– BNC et autres activité de prestations de service, activités libérales réglementées : CS = 24,6% du CA (et 26,1% au 1er janvier 2026)

CALCUL DES IMPÔTS

AU RÉGIME RÉEL :

Les Impôts au Réel (IR) sont fonction de votre Revenu (R). (Cf. paragraphe suivant pour son calcul)

– si R < 11 497 € ; IR = 0 %

– 11 498 € < R < 29 315€ ; IR = 11 %

– 29 316 € < R < 83 823 € ; IR = 130 %

– 83 824 € < R < 180 294 € ; IR = 41 %

– R > 180 294 € ; IR = 45 %

C’est un calcul progressif, vous appliquez le pourcentage correspondant à chaque tranche et cumuler les résultats si vous êtes dans plusieurs. Exemple pour R = 35 000 €, vous aurez (29 315 – 11 497) * 11% + (35 000 – 29 315) * 30% soit 3 665 € d’impôts.

NOTE : c’est un calcul simplifié pour montrer la méthode de calcul. Pour définir précisément le montant, adapté à votre situation professionnelle et familiale, rendez-vous sur le site des impôts.

À L’IMPÔT LIBÉRATOIRE :

L’Impôt Libératoire (IL) est calculé sur votre Chiffre d’Affaire (CA). Il est applicable à condition que votre revenu de référence (R) soit inférieur à 28 797€.

– BIC et activité d’achat / revente : IL = 1% du CA

– BIC et activité de prestations de service : IL = 1,7% du CA

– BNC et activité de prestations de service : IL = 2,2% du CA

Par exemple, pour un CA de 40 000 €, en activité BNC (soit R= 26 400 €), cela vous donne 880€ d’impôts.

NOTE : L’impôt libératoire est une avance forfaitaire prélevée chaque mois ou trimestre ; il n’y a pas de régulation en fin d’année. Il n’est donc pas intéressant quand vous ne payez pas ou payez peu d’impôts car vous ne serez pas remboursé s’il y a un excédent.

CALCUL DU REVENU

En micro-entreprise, les administrations considèrent que votre Revenu (R) correspond à un pourcentage fixe de votre Chiffre d’Affaire (CA). Cette part dépend de votre activité :

– BNC et activité de prestations de service : R = 66% du CA

Finalité

Ça peut faire peur tous ces chiffres. Sachez qu’ils sont là pour vous aider, pour construire de bonnes fondations pour votre activité.

Une fois que vous aurez défini ces données, cela vous donnera un axe financier à suivre. Vous saurez quel chiffre d’affaire atteindre pour que votre entreprise soit rentable.

Car si vous souhaitez que votre activité perdure (et prospère), c’est en obtenant un équilibre entre les entrées et sorties d’argent (et en générant des bénéfices).

Ces chiffres vous aident également à faire des choix stratégiques.

En ayant posé les différents éléments entrants en compte dans les charges, vous avez une vue d’ensemble du fonctionnement de votre entreprise. Vous pouvez alors regarder quelle partie vous pouvez optimiser et quelle autre développer.

Synthèse

C’est un gros morceau qu’on a vu dans cet article. Bravo si vous êtes arrivés jusque là !

Pour commencer, prenez une feuille et écrivez les 4 grands points composants les charges de l’entreprise :

- CHARGES PROFESSIONNELLES

- CHARGES PERSONNELLES

- COTISATIONS SOCIALES

- COTISATIONS FISCALES

Puis, prenez le temps de récolter chaque information. Notez point par point et complétez les lignes de dépenses.

Julie a ainsi pu détailler les charges à prendre en compte pour sa micro-entreprise. Elle voit plus clair sur le fonctionnement de son activité et a de la visibilité sur son chiffre d’affaires, sa trésorerie, … Elle a les données pour développer sereinement son activité.

Ressources complémentaires

Cet article est une synthèse de ceux de economie.gouv :

– Micro-entreprise : quel est le montant de vos cotisations sociales ?

– Comment calculer votre impôt d’après le barème de l’impôt sur le revenu ?

– Impôt sur le revenu : BIC, BNC, comment ça marche ?

Pour les charges professionnelles, il y a un billet spécifique sur la taxe CFE.

Vous avez complété les éléments de charges pro et perso et êtes rendus à la partie calcul des cotisations.

Si les tableaux Excel vous donnent des boutons, faites moi un petit message pour la création d’un support de calcul adapté à votre situation.

Questions

Besoin de précisions sur le calcul des charges en micro-entreprise ?

Posez votre question dans les commentaires, je répondrai avec plaisir à toutes vos demandes.

Belle journée 🔆